“内卷”继续!10款PD-1或将同台竞技,3代EGFR -TKI混战再升级!2022有望获批新药盘点

收藏

关键词:

获批

资讯来源:E药经理人 + 订阅账号

发布时间:

2022-01-10

2021年,中国药企新药上市数量交了一份还算满意的成绩单,数据显示:

2021年共有80种新分子(未在中国境内上市销售的药品)首次在中国上市,为中国加入ICH(国际人用药品注册技术协调会)以来批准新药最多的一年,且有19款进入2021年新版医保目录。

但从新药的价值来看,2021年呈现出的状况则喜忧参半。创新升级中的中国药企,一款新药上市后,他们不一定能享受到丰收的喜悦,也有可能是去咽下巨额研发成本难以回收、商业化举步维艰的苦楚。

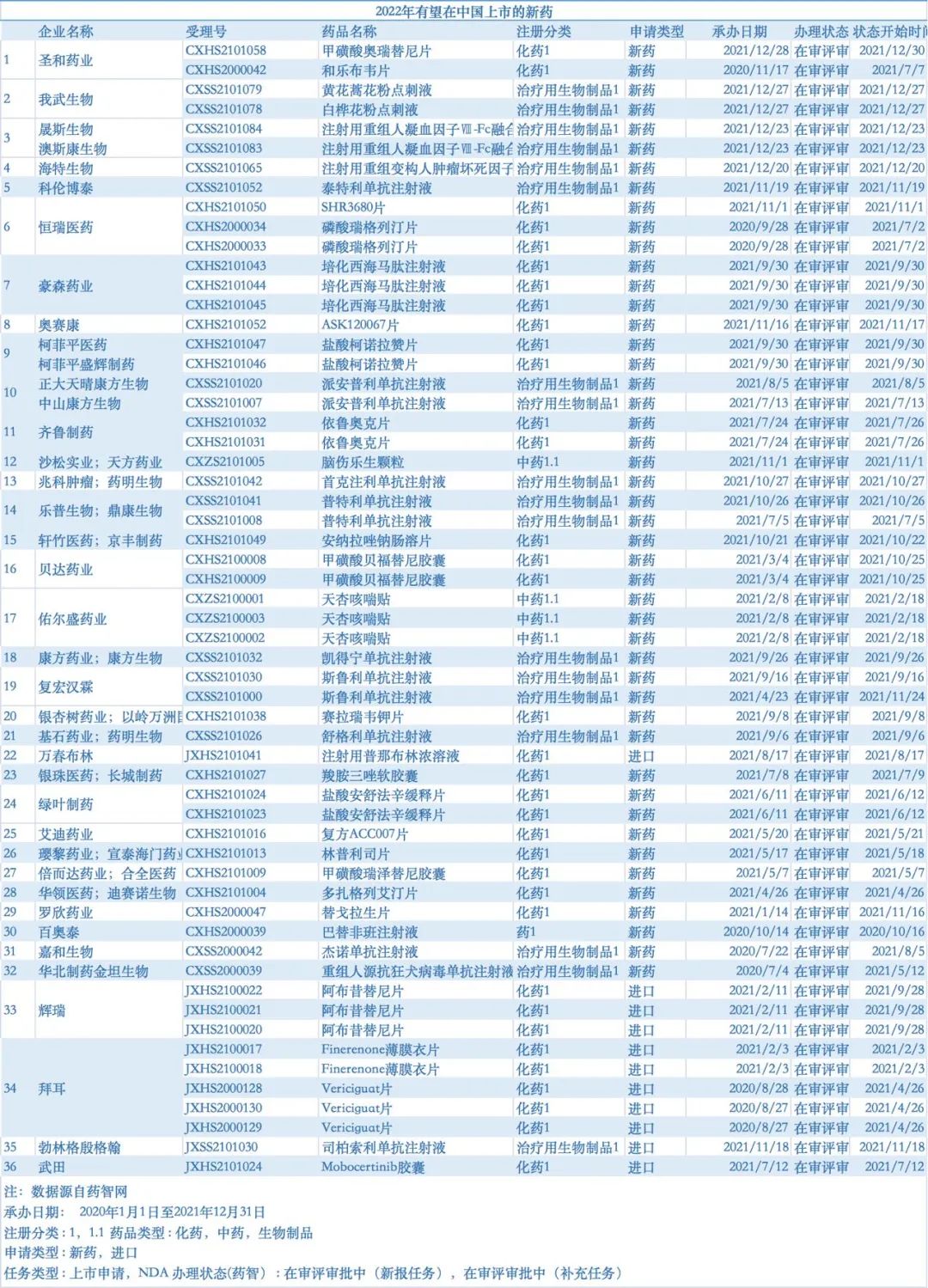

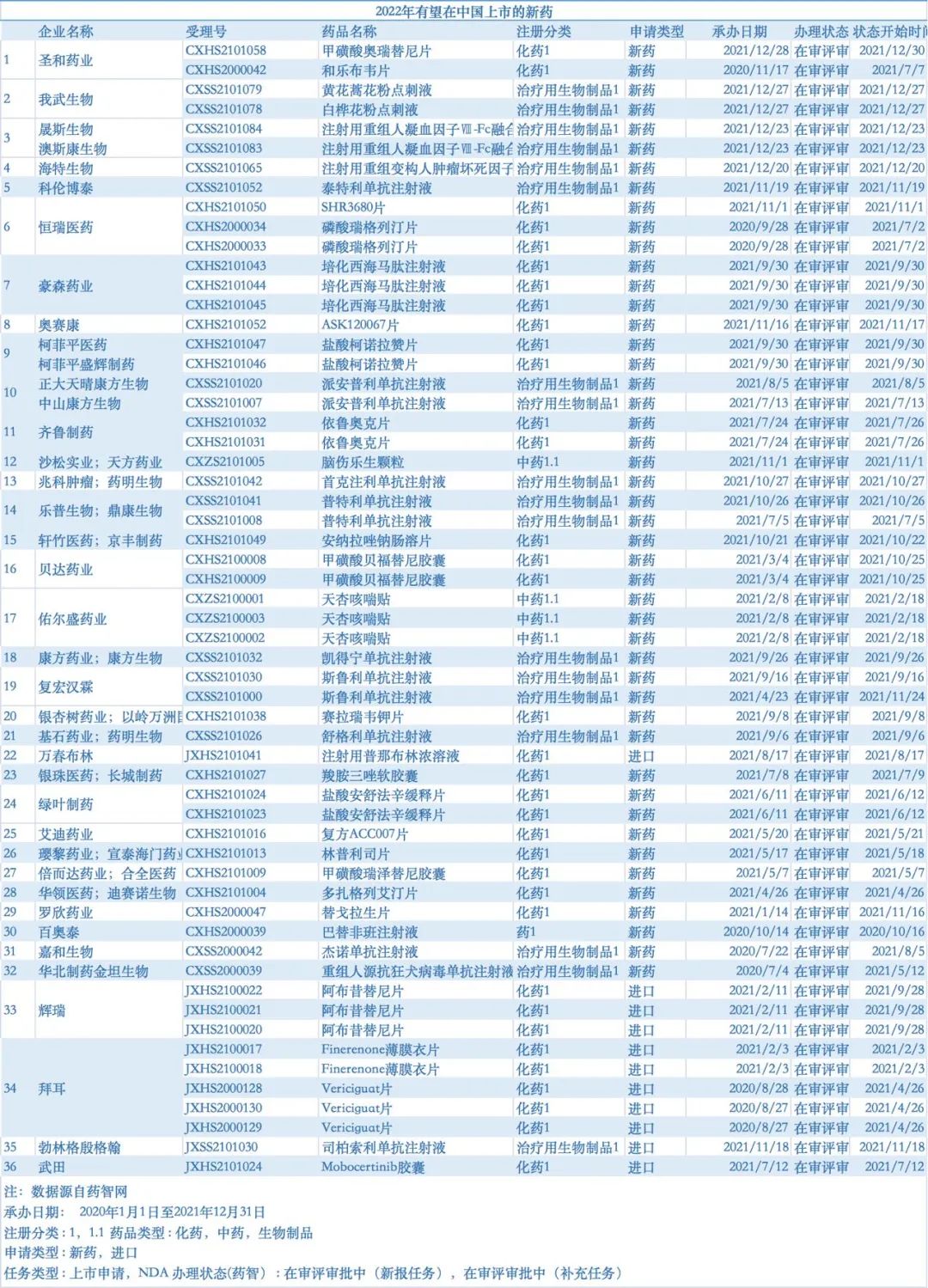

2022年会如何?药智网数据显示,从2020年1月1日至2021年12月31日,共有58个1类及1.1类新药项目(按受理号)正在上市审评审批过程中,共涉及49家公司的40款药物。其中,化药35项,占60%,治疗用生物制品18个,占31%、

2022年,恒瑞、齐鲁、辉瑞、BI、拜耳均有望为中国市场带来新产品。

而他们的角色无出其二,要么是既有产品市场竞争格局的改变者,要么是全新市场的引领者。

对于恒瑞而言,或许市场最期待的不是它自研的SHR3680片上市,而是它在2021年授权引进的产品,能否顺利开花结果。而一致性评价的“王者”,齐鲁制药的首款1类新药即将上市,这是否标志着转型期的国内大药企,已经挺过了转型阵痛,此前多年的创新投入,到了收获期?

在具体产品的竞争上,2021年,已经被讨论无数遍的PD-1单抗产品的竞争仍旧会继续,

10款PD-1单抗共同竞逐中国市场的现象有望在2022年上演,同时中国市场也有望有6款PD-L1产品上市。

值得注意的是,若一切顺利,康方将引领双抗产品的竞争,其凯得宁单抗(Candonilimab),用于治疗复发或转移性宫颈癌的上市申请,已获优先审评,该产品为全球首创的PD-1/CTLA-4双特异性抗体。

第3代EGFR -TKI的混战,在2022年将进一步升级。

2021年之前已有3款该类产品进入医保,2022年,贝而达药业、贝尔达药业、奥赛康、圣和药业均有3代EGFR -TKI产品上市。

2021年行业讨论最多的内卷背后,其实是对全球首创的渴望。华领医药曾对外透露,其全球首创糖尿病新药Dorzagliatin有望在2022年一季度前后上市。若该产品顺利上市,无疑是中国药企在全球研发的重大突破。

而跨国药企海外上市的新产品进入中国的速度也越来越快,在跨国药企中国领导者的努力下,谁家的哪款产品,能够较快实现,中国与全球市场同步上市也令人期待。

2022年有望在中国上市的新药名单

立志每1~2年就要有创新药上市的恒瑞,在2022年,有望推动2款新药上市。无论是SHR3680片还是磷酸瑞格列汀片的上市,恒瑞的都将是既有市场的有力冲击者。

SHR3680片自带光环,2018年该项目获得国家科技部重大新药创制课题的支持。2021年9月,SHR3680片被纳入突破性治疗品种,主要适用于高瘤负荷的转移性激素敏感性前列腺癌(mHSPC)。

SHR3680是恒瑞医药研发的具有自主知识产权的新型雄激素受体(AR)拮抗剂,相较于第一代AR抑制剂,具有更强的抑制作用。目前,全球已有比卡鲁胺(第一代)、恩杂鲁胺(第二代)和Apalutamide(新一代)及等6个AR拮抗剂上市,在国内已有阿斯利康的比卡鲁胺、安斯泰来和辉瑞共同研发的恩扎卢胺,西安杨森的阿帕他胺和拜耳的达罗他胺获批上市。作为获得突破性疗法认定的SHR3680,其商业化上能否获得令人惊喜的突破仍旧值得关注。

恒瑞另一款命运波折的糖尿病药物磷酸瑞格列汀片也有望在2022年上市。

早在2009年时,该品种就获批临床,2015年提交新药上市申请,后又于2016年4月撤回了注册申请。2020年9月恒瑞再次提交该药物上市申请。恒瑞之前跨国药企武田的阿格列汀、BI的利格列汀、默沙东的西格列汀、阿斯利康的沙格列汀和诺华的维格列汀均已在2014年之前上市。而国内企业正大天晴、奥赛康、豪森、亚宝、石药、齐鲁等企业都有DPP-4仿制药且视同或已通过一致性评价。在医保灵魂谈判以及集采风险之下,未来恒瑞DPP-4抑制剂的收入成色如何仍有待观察。

研发思路焕新,不再所有产品都亲力亲为的恒瑞,在2022年将开始尝到变化带来的甜蜜。

其引进自璎黎药业的林普利司片,也有望在2022年上市。该药已获得突破性疗法认定的创新药,主要用于既往接受过二线或二线以上全身系统治疗的复发或难治滤泡性淋巴瘤患者的治疗。一旦该药顺利上市,也意味着恒瑞仅用1年的时间,就揽获了一款创新药。

集采中标大户,齐鲁制药首款1类新药有望在2022年底获批上市。

据不完全统计,

2021年齐鲁制药已有80余款药品通过一致评价,在业内遥遥领先,在第五批集采中,齐鲁制药又入围品种13个,11个产品中标。

在“仿创并重”战略引领下,这家国内仿制药王者自主研发的适用于晚期实体瘤和转移性非小细胞肺癌患者的1 类化学新药依鲁奥克片有望成为国产第二款ALK 抑制剂。

显然,齐鲁制药正在增加其创新属性。齐鲁公开披露的数据显示,有70余个创新药研发产品线正在同步推进中,其中10余个已进入临床阶段,齐鲁在单抗、双抗及ADC等领域均有布局。

齐鲁制药近年来研发投入占比持续提高,由此前占销售收入的5%-8%快速提高到目前的8%-10%。2017年的研发投入为12亿元,2020年则猛增至26.5亿元,增长2.2倍。2021年,其研发投入将占到销售收入的11.8%,达到39亿元。齐鲁制药曾对外透露,

预计2022年后每年将有2~3款创新药物上市,而他们的目标就是,让齐鲁制药的创新药也能做到像仿制药一样强。

在授权引进成风的时代,华领医药是业内少有的以10年为期,死磕一款全球首创新药的创新药企代表。

选择这条路径,也就意味着企业不仅仅要忍受10余年的研发之苦,也要直面资本市场的冷酷。2018年9月14日,华领医药在香港联交所主板挂牌上市,市值约87亿港元;2021年底,其市值腰斩,约为40亿港元。

从2011年12月,华领医药获得罗氏独家技术许可糖尿病药物葡萄糖激酶激活剂类(GKA ,Dorzagliatin)至今,这款药仍是华领医药产品管线中的核心产品。目前华领医药的研发管线中,除了Dorzagliatin单药研发之外,多个项目都是Dorzagliatin与二甲双胍、西格列汀、恩格列净、吡格列酮、GLP-1、胰岛素等的联用试验。

Dorzagliatin采用全新作用机制,通过修复糖尿病患者受损的葡萄糖传感器,葡萄糖激酶,以改善2型糖尿病患者的β细胞功能和降低胰岛素抵抗,从而有望实现从源头上治疗2型糖尿病,并成为糖尿病患者的基础用药。

2021年9月,华领医药披露了该药的突破性研究数据,考察服用多格列艾汀血糖达标的患者,在停药52周后的糖尿病控制情况,有65.2%的患者血糖维持在稳态状态。这在全球范围内建立了一个新的糖尿病治疗标准,也就是,不仅要把糖降下来,还要寻求糖尿病缓解,预防并发症的发生。

华领医药对外透露Dorzagliatin有望在2022年一季度前后上市。若该药顺利上市,将是中国药企在全球研发的重大突破。

第3代EGFR -TKI的竞争在2022年将再次升级。

至2021年底,国内市场已有3款第3代EGFR-TKI上市。2017年3月阿斯利康的奥希替尼于获批上市。目前已获批用于NSCLC一线、二线以及术后辅助治疗。根据阿斯利康年报,2020年奥希替尼全球销售43.28亿美金,以中国为主的新兴市场销售12.08亿美元。

2020年,豪森阿美替尼获批上市,成为首个国产3代EGFR-TKI。2021年3月,艾力斯甲磺酸伏美替尼片,通过优先审评审批程序,附条件批准上市,用于NSCLC二线治疗,其一线适应症也已递交了上市申请并被纳入了优先审评。而这三款药物均被纳入医保目录,后来者的压力可想而知。

2022年,奥赛康(ASK120067)、贝达药业(甲磺酸贝福替尼胶囊 )、圣和药业(甲磺酸奥瑞替尼片)、倍而达与合全医药(甲磺酸瑞泽替尼胶囊),等企业的第3代EGFR -TKI抑制剂即将上市。

若贝达的甲磺酸贝福替尼胶囊顺利上市,这将成为贝达药业继盐酸埃克替尼、盐酸恩沙替尼、贝伐珠单抗类似物后第 4 个申请上市的新药。

该药将成为贝达在其核心产品埃克替尼2023年专利到期之前推出的重要产品。但是,该产品要面临的竞争对手不仅仅是阿斯利康、豪森和艾力斯,还有与其渊源深厚的倍而达药业。在第3代EGFR -TKI甲磺酸瑞泽替尼胶囊的商业化上,倍而达选择与大药企石药集团合作。

奥赛康则是另一种境况。处于由

“首仿为主、仿创结合”向“创新药为主、高端首仿药为辅”

结构调整中的奥赛康,其三代EGFR -TKI产品ASK120067片的上市意义重大。该产品由中国科学院上海药物研究所、中国科学院广州生物医药与健康研究院、奥赛康联合开发。该产品是奥赛康抗肿瘤药研发管线的核心产品,该产品的顺利上市,是奥赛康转型创新的首个成绩单。其2021年半年报显示,奥赛康共有5个在研1类新药,除了ASK120067 之外,ASKB589注射液 、ASKC852 、ASKC202 、ASK0912注射液,均在临床早期阶段。

2022年有望上市的治疗用生物制品多达18个(受理号),

其中“单抗”仍是产品的关键词。

2021年,国内已有8款PD-1产品获批上市,其中2款进口,6款国产。如果一切顺利,那么2022年,国内市场将有10款PD-1单抗共同在市场上开展竞逐。

如乐普生物的普特利单抗注射液,这是乐普生物向CDE申请上市的首款药物,上市申请适应症是二线及以上晚期黑色素瘤,但是该适应证已有默沙东和君实生物抢先布局。还有复宏汉霖的斯鲁利单抗注射液,这是国内首个针对高度微卫星不稳定型(MSI-H)实体瘤适应症提交上市申请的PD-1单抗。此外,斯鲁利单抗联合化疗一线治疗局部晚期或转移性鳞状非小细胞肺癌(sqNSCLC)的上市申请已于2021年9月获CDE受理。

PD-L1的竞争态势也直追PD-1。至2021年底,国内已有阿斯利康的度伐利尤单抗、罗氏的阿替利珠单抗,以及国产基石药业/药明生物申报的舒格利单抗注射液,思路康瑞药业/康宁杰瑞申报的恩沃利单抗注射液4款PD-L1单抗上市。

在2022年,我国PD-L1产品有望达到6款。

大输液龙头科伦旗下公司科伦博泰的PD-L1泰特利单抗注射液,有望在2022年进入市场,为既往接受过二线及以上化疗失败的复发或转移性鼻咽癌患者带来福音。与科伦博泰几乎同步的是,李氏大药厂旗下兆科肿瘤药物有限公司的首克注利单抗注射液(Socazolimab)。在适应症上,兆科肿瘤与其他PD-L1玩家进行了差异化的选择,用于治疗复发性或转移性宫颈癌,Socazolimab已被CDE纳入突破性治疗品种。

值得关注的是,PD-1产品玩家或将双抗产品在2022年推上市。康方生物的凯得宁单抗(Candonilimab),已获优先审评,用于治疗复发或转移性宫颈癌。该产品为全球首创的PD-1/CTLA-4双特异性抗体。2021年2月,美国食品药品监督管理局(FDA)授予该药治疗宫颈癌的孤儿药资格认定。2020年7月,该药又获得FDA用于治疗经含铂化疗治疗失败的复发或转移性宫颈癌的快速审批通道资格。

2020年10月,该产品用于经标准治疗后的复发或转移性宫颈鳞癌被CDE纳入“突破性治疗品种”名单。

这是康方生物第二款提交上市申请的自主研发的创新抗体药物,是康方生物在中国和美国提交的第5个新药上市申请。

与中国药企深陷同质化的竞争中难以自拔的状态不同,跨国药企思考的重点是,推动新产品尽快在中国上市。跨国药企中,辉瑞、拜耳、武田2021年已在其他地区上市的新药,在中国也已经在审评上市过程中。

辉瑞正在将其中重度特应性皮炎药物JAK1抑制剂阿布昔替尼片引进中国。2021年3月,该产品已被纳入优先评审品种。目前该品种已在应该和日本获批。武田的Mobocertinib胶囊在2021年9月获得FDA加速批准,成为 FDA批准的首个针对EGFR Exon20插入突变的口服疗法。2021年7月该产品已在国内报产,且被纳入优先审评。

拜耳与默沙东联合开发Vericiguat片,是2021年FDA批准的首款创新药,也是首个治疗慢性心力衰竭恶化患者的可溶性鸟苷酸。该产品在美国FDA获批进入优先审批流程,从提交申请到审核通过仅用了6个月。并且在2021年6月该产品已在日本获批上市。在中国,拜耳于2020年8月递交了该产品的上市申请,且该药也被纳入优先审评之列。

此外,

拜耳的Finerenone薄膜衣片也有望在2022年进入中国市场。Finerenone是一款潜在“first-in-class”非甾体选择性盐皮质激素受体拮抗剂(MRA)。

美国FDA已接受该产品用于治疗患有2型糖尿病的慢性肾病患者的新药上市申请并同时授予该申请优先审评资格。2021年2月,拜耳在中国递交的了该产品的上市申请。

勃林格殷格翰的司柏索利单抗注射液则被视为最有望实现中美同步上市的产品。该产品是一款同类首创 IL36 单抗,用于治疗泛发性脓疱型银屑病(GPP)的发作。值得关注的是,中国参与完成了 Spesolimab 全球关键性 II 期临床试验,勃林格殷格翰在中国的申请与全球同步递交了 Spesolimab 用于治疗 GPP 发作适应症的上市申请。

中药连续多年个位数上新的态势,在2021年得以改变。12款中药上市,令市场惊讶不已,这或许只是开始。

近年来,符合中药特点的审评审批政策正在加速落地,为推动构建中医药理论、人用经验和临床试验相结合的中药注册审评证据体系,指导在“三结合”审评证据体系下研发的中药新药提出临床专业沟通交流申请,

2022年1月5日,CDE发布了《基于“三结合”注册审评证据体系下的沟通交流技术指导原则(征求意见稿)》。

药智网数据显示,至2021年12月31日,37家企业的35款1.1类中药新药已申请临床,已批准临床28项。

2022年,沙松实业及天方药业的脑伤乐生颗粒、以及佑尔盛药业的天杏咳喘贴均有望上市。

其中,脑伤乐生颗粒是国内头款报产的脑血管中成药1类新药。适用于治疗颅脑外伤及颅脑手术后所致的气血虚弱、脑脉受损、瘀滞经络型瘫痪等症。该药曾于2013年向国家药监局提交脑伤乐生颗粒(新药6.1类)上市申请,于2016年主动撤回,2021年又以1.1类又重新提交了上市申请,并获得了承办受理。

米内网数据显示,2020年中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院及中国城市实体药店终端脑血管疾病中成药市场规模超过400亿元。其中

安宫牛黄丸是中国城市实体药店终端心脑血管中成药第一大品种,2021年销售额有望突破30亿元大关。

脑伤乐生颗粒上市后,能否成为下一个中药大品种令人期待。

药选址

药选址