▲点击上方的蓝色“医谷”关注我们

“置顶公众号”获取最有价值行业趋势信息

医谷微信号:yigoonet

日前,上交所网站显示,上海联影医疗科技股份有限公司(下称“联影医疗”)申请科创板上市已获受理,拟募资124.8亿元,分别用于下一代产品研发项目、高端医疗影像设备产业化基金项目、营销服务网络项目、信息化提升项目、补充流动资金。

多款产品系国内首创

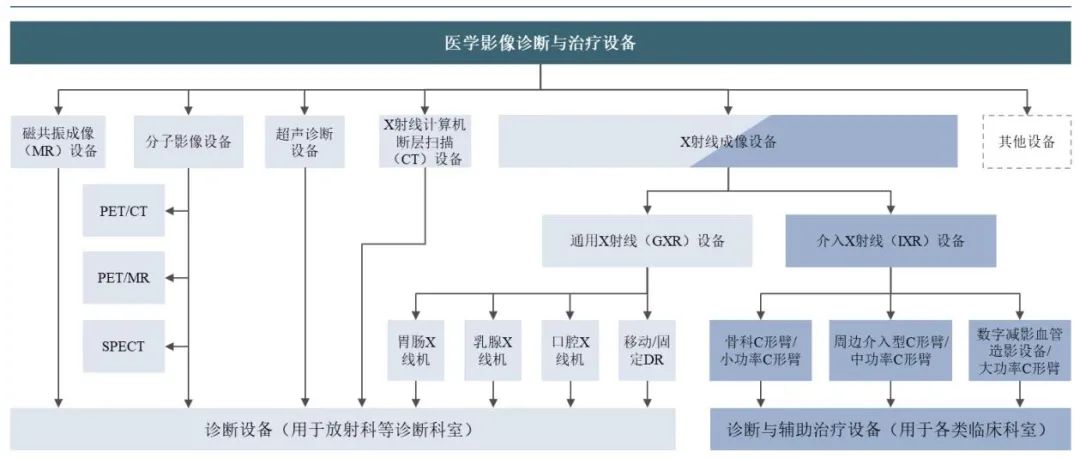

招股书显示,联影医疗成立于2011年,主营业务为高性能医学影像设备、放射治疗产品、生命科学仪器,并提供医疗数字化、智能化解决方案等。截至报告期末累计向市场推出 70 余款产品,包括磁共振成像系统(MR)、X 射线计算机断层扫描系统(CT)、X 射线成像系统(XR)、分子影像系统(PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器,其中不少产品均为国内首创。在数字化诊疗领域,联影医疗基于联影云系统架构,提供联影医疗云服务,实现设备与应用云端协同及医疗资源共享,为终端客户提供综合解决方案。

目前,联影医疗已入驻全国近 900 家三甲医院,根据复旦大学医院管理研究所发布的“2020 中国医院排行榜-全国综合排行榜”,其中全国排名前 10 的医疗机构均为公司用户,排名前 50 的医疗机构中,用户达 49 家。报告期内,联影医疗前五名客户具体情况如下:

2020年营收57.6亿元

财务数据方面,据招股书显示联影医疗2018年、2019年、2020年、2021年上半年营收分别为20.35亿元、29.79亿元、57.61亿元、30.85亿元;同期对应的净利润分别为-1.32亿元、-4,804.76万元、9.37亿元、6.40亿元。

联影医疗的主营业务收入具体包括销售医学影像诊断设备及放射治疗设备、提供维修收入和软件收入,其中销售医学影像诊断设备及放射治疗设备收入占比在 88%以上,是带动整体收入增长的核心板块。

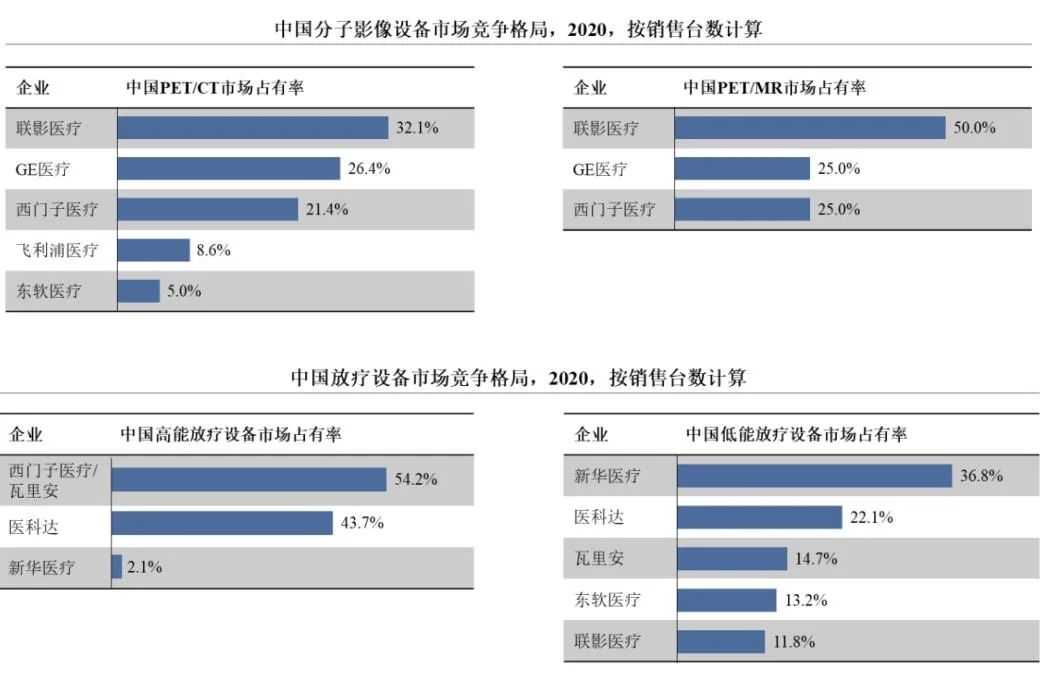

具体来看,MR、CT 与 XR 产品作为传统主要收入来源合计占比75%以上,报告期分别为 86.76%、78.08%、81.23%及 79.34%。同时,基于近年来联影医疗在高端 MI 分子影像成像系统领域的持续发力,MI销售收入从 2018 年的 13,759.09 万元增长至 2021年上半年的 38,162.16 万元,占比从 6.93%增长至 12.46%。

报告期内,联影医疗主要产品的销售价格变动情况如下:

可以看到,MI系列受 2020 年度新高端产品上市影响产品销售价格大幅上涨,其他产品价格呈小幅上涨。

此外,基于疫情的影响,联影医疗短期内的销售重点以国内为主,其2018年至2021年6月底境外销售收入分别为4330万元、9882万元、2.40亿元、1.81亿元,分别占主营业务的2.18%、3.37%、4.21%、5.89%。

MR、CT、PET/CT、PET/MR、DR产品排名均处行业前列

医学影像设备是医疗器械行业中技术壁垒最高的细分市场。随着我国经济高速发展、人口老龄化问题加重,民众健康意识的提高,医疗保健服务的需求持续增加,国内市场对高品质医学影像的需求相应快速增长。根据灼识咨询研究报告显示,2020年我国医学影像设备市场规模已超过500亿元,预计2030年市场规模将接近1100亿元,年均复合增长率预计将达到7.3%。具体来看,2020年中国 MR 市场规模达 89.2 亿元,CT 市场规模达到约 172.7 亿元, XR 市场规模约 123.8 亿元, PET/CT 市场规模约为 13.2 亿元,超声设备市场规模为 99.2 亿元。

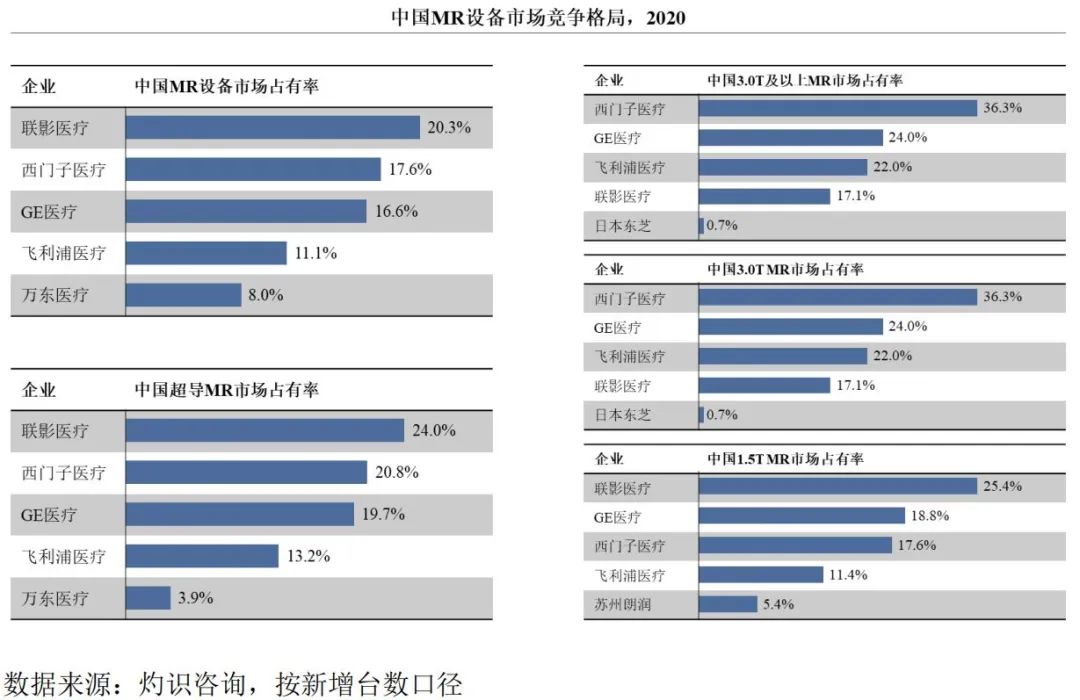

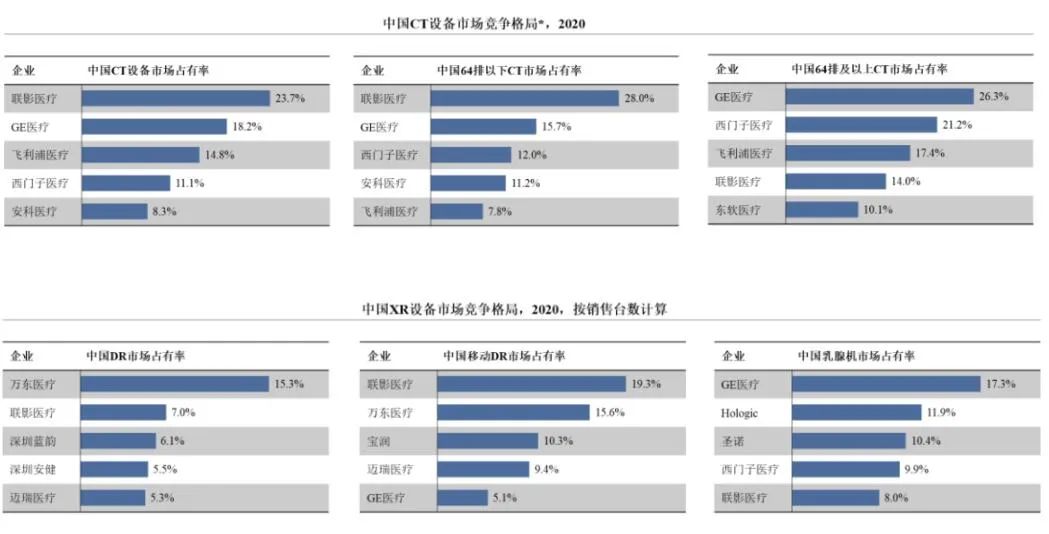

长期以来,我国高端医学影像设备市场过去一直被GE医疗、西门子医疗和飞利浦医疗等外资企业垄断,在高端PET/CT、MR和CT等产品市场,进口品牌曾占据90%以上的市场份额。不过经过十余年国产医学影像设备技术的发展,国产品牌的进口替代趋势愈发明显,进口品牌的市场份额呈现下降趋势,国产医学影像设备行业正逐步实现与国际品牌比肩并跑的目标。

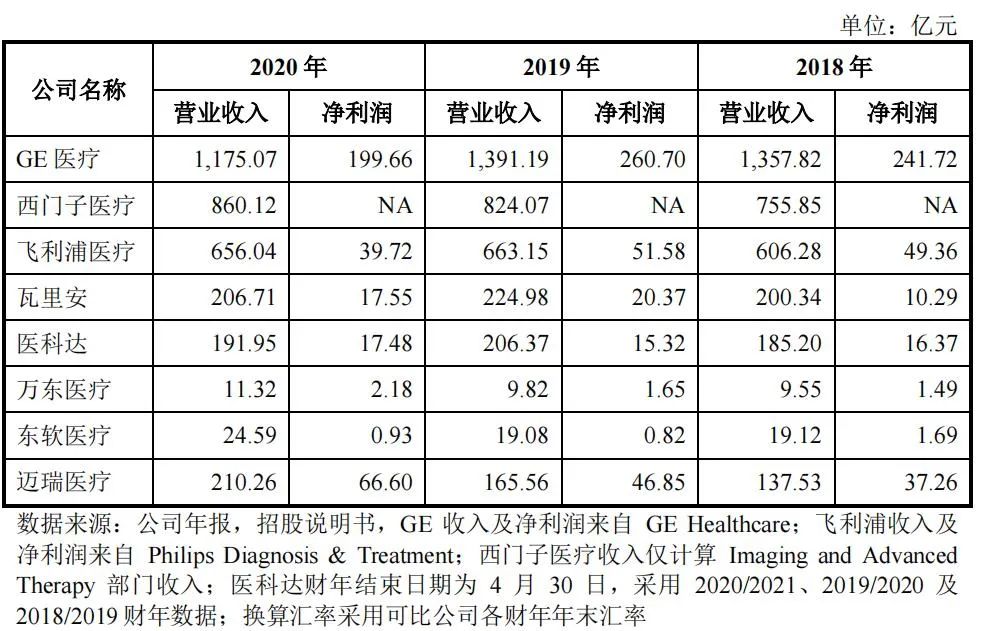

目前联影医疗的主要竞争对手包括 GE 医疗、西门子医疗、飞利浦医疗、医科达、万东医疗和东软医疗等。在高端医学影像及放射治疗产品覆盖范围方面,联影医疗与 GE 医疗、西门子医疗、飞利浦医疗等国际厂商基本一致。

在市占率方面,按2020年度国内新增台数口径,联影医疗MR、CT、PET/CT、PET/MR 及DR产品排名均处在行业前列,其中MR产品在国内新增市场占有率排名第一,1.5T及3.0T MR分别排名第一和第四;CT产品在国内新增市场占有率排名第一,64排以下CT排名第一、64排及以上CT排名第四;PET/CT及PET/MR产品在国内新增市场占有率均排名第一;DR及移动DR产品在国内新增市场占有率分别排名第二和第一。

在营收方面,联影医疗与跨国公司在营收规模、利润水平上仍存在一定差距。

同时,迈瑞医疗和万东医疗两家可比上市公司主营业务均为医疗器械的研发、生产与销售,与联影医疗具有一定的可比性。迈瑞医疗的医学影像类产品主要为超声诊断系统、数字 X 射线成像系统和 PACS,万东医疗的医学影像类产品主要为 DR 产品、MR 产品、DSA 产品、数字胃肠产品以及 CT 产品。联影医疗报告期内毛利率与万东医疗较为接近,由于细分产品不同,毛利率低于迈瑞医疗,但总体符合行业水平。

三年半研发投入超27亿

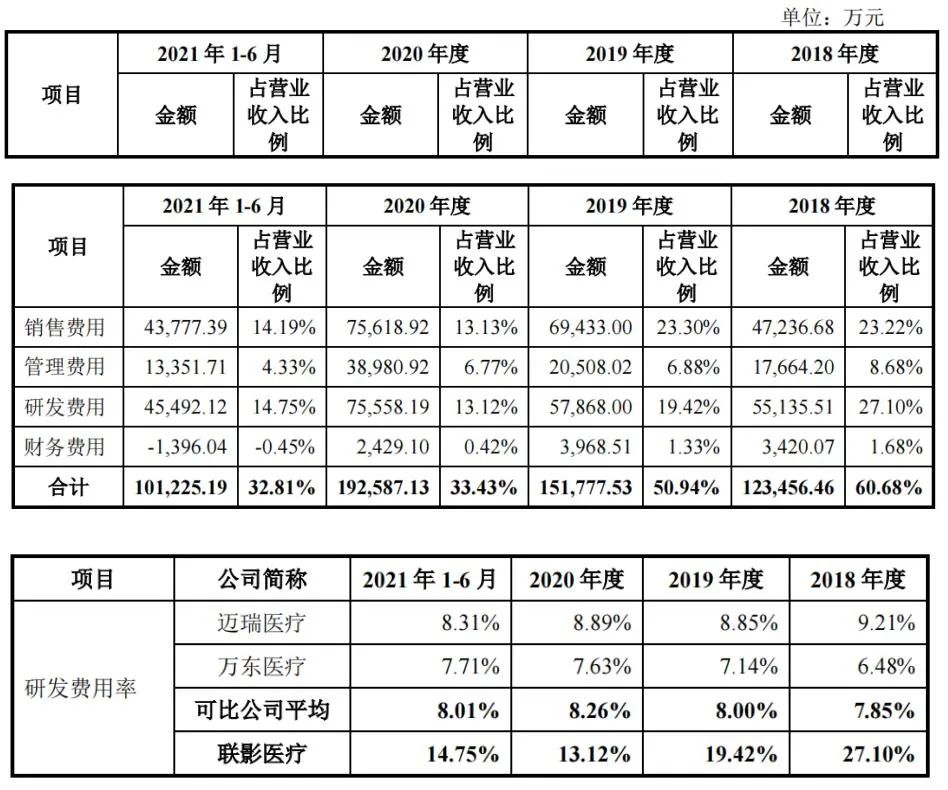

在费用开支方面分别为 123,456.46 万元、151,777.53 万元、192,587.13 万元及 101,225.19 万元,合计占营业收入的比例分别为 60.68%、50.94%、33.43%及 32.81%,以销售费用与研发费用为主,其研发费用率分别为 27.10%、19.42%、13.12%及 14.75%,高于同行可比公司。

本次科创板IPO,联影医疗拟募资124.8亿元,分别用于下一代产品研发项目、高端医疗影像设备产业化基金项目、营销服务网络项目、信息化提升项目、补充流动资金。

同时,联影医疗表示,科创板上市后,公司将在全球范围内进行人才储备、技术储备、产品储备和客户拓展,从而提升全球市场竞争力。

文 | 医谷

个人中心

个人中心

我是园区

我是园区