随着当前公共市场资金收紧,缺乏现金的生物技术公司希望制药公司能够弥补这一缺陷。一位生物技术公司CEO在2022年年初表示:“可能扭转该行业局面的最大因素是并购。”

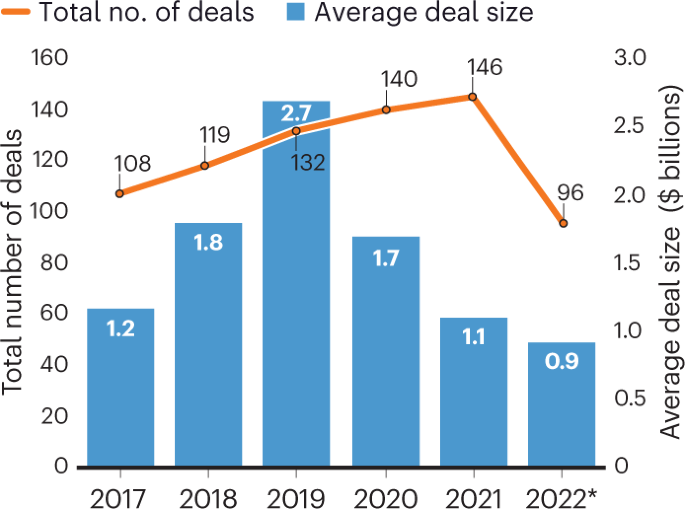

然而,该现象并未发生。照目前的步伐,2022年将是2018年以来并购(M&A)最慢的一年。到8月底,2022年收购的合并价值几乎没有2021年所见的一半。根据BioCentury BCIQ的数据,截至2022年8月的交易总价值为415亿美元,而2021年的交易总价值接近970亿美元,2020年超过1400亿美元。辉瑞5月份以116亿美元收购Biohaven制药是2022年迄今的高点,标志着年中交易的一连串,每笔交易价值超过10亿美元。

图:平均交易规模一直在下降(来源:BioCentury BCIQ)

图:平均交易规模一直在下降(来源:BioCentury BCIQ)

未来6年将失去独占权的巨型重磅炸弹是几十年来销售的最大威胁。仅有3种药物——艾伯维的修美乐(阿达木单抗)、默克的Keytruda(派姆单抗)和百时美施贵宝(BMS)的Opdivo(纳武单抗)——就代表了超过450亿美元的年销售额。在2022年初的季度收益公告中,几家大型制药公司的CEO们都鼓吹着要达成交易。

但在实践中,不断上涨的成本、不确定的宏观经济环境和不太容易预测的美国食品药品监督管理局(FDA)让潜在买家步伐变缓。“大药厂方面没有紧迫感,”一位公共市场投资者表示,大多数正在购物的人都在购买立即填补收入缺口的上市或接近市场的资产。任何更早的事情都不值得冒险或额外的研发成本。大药厂的专利悬崖“不会通过收购一家2期公司来解决”,Jefferies全球医疗投行集团驻伦敦董事总经理Gil Bar-Nahum总结道。

风险VS烧钱

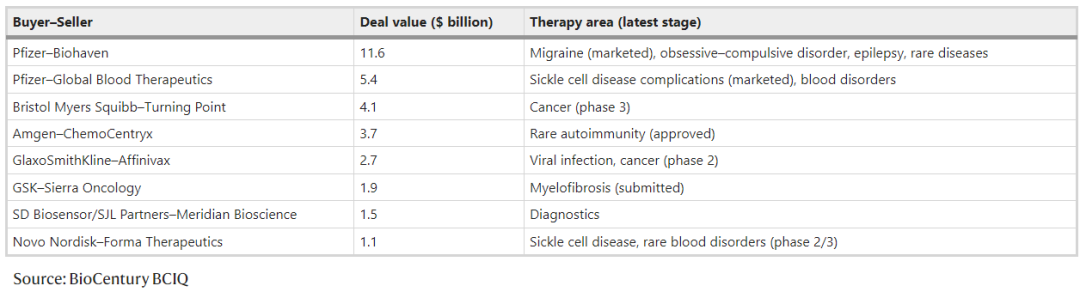

在2022年迄今十大最大交易中,有一半涉及到为买家提供即时无风险收入的上市产品。辉瑞想要Biohaven的偏头痛药物Nurtec ODT(rimegepant),这是一种小分子降钙素基因相关肽(CGRP)受体拮抗剂,在竞争日益激烈的市场中被批准用于预防和治疗。并且Biohaven具有强大的3期队列,包括一个备用的鼻内“gepant”加另外三个罕见病适应症项目。辉瑞公司2022年8月收购全球血液治疗公司的同时,获得批准的镰状细胞病治疗药物Oxbryta(voxelotor)也获得了上市批准,尽管该资产正处于ii/iii期阶段。下一代镰状血红蛋白聚合抑制剂GBT601可以为遗传性血液疾病提供一种接近治愈的药物。另一个3期候选药物inclacumab靶向P-选择素蛋白,可能降低与镰状细胞病相关的疼痛性血管闭塞危象的频率,以及由此导致的住院。

罕见病也是安进8月37亿美元收购ChemoCentryx的重点。Tavneos(avacopan)是一种口服选择性补体5a受体抑制剂,于2021年10月获批作为一种罕见自身免疫性疾病(称为活性抗中性粒细胞胞浆自身抗体相关血管炎)严重形式患者的辅助治疗。

根据SVB Securities的数据,尽管大型制药公司持有约3500亿美元的合并现金(以及高达5万亿美元的可供支出),但一些公司似乎不愿接受早期阶段的项目,这些项目的资金需求将在两位数通货膨胀、脆弱供应链的极度不确定以及昂贵的人才侵蚀其利润。

罗氏在9月初为美国的Good Therapeutics及其PD-1调控的白介素(IL)-2受体激动剂平台支付了2.5亿美元的预付款。该技术旨在避免在无限制IL-2受体激动剂如白介素(阿地白介素)中观察到的全身免疫激活,该技术补充了Roche内部1期项目,该项目结合了抗PD-1抗体和IL-2变体。

辉瑞在过去12个月中花费在收购上的260亿美元中,大部分都流向了创收公司,但这一数字(仍低于其预期的2022 COVID-19疫苗收入)还包括1/2期癌症公司Trillium Therapeutics(22亿美元)和ReViral(5.25亿美元),具有2期呼吸道合胞病毒候选疫苗。

对于一些大型制药公司来说,确定购买什么可能是另一个延迟来源。因和细胞治疗等曾经很热门的领域在临床和商业上频频出现问题,而美国新的药物定价规则可能会改变一些主流治疗方法的顺序。

此外,监管依然存在不确定性。FDA新药审批是他们三年来最慢的,完全回复信——拒绝——数量呈上升趋势。

合作共赢

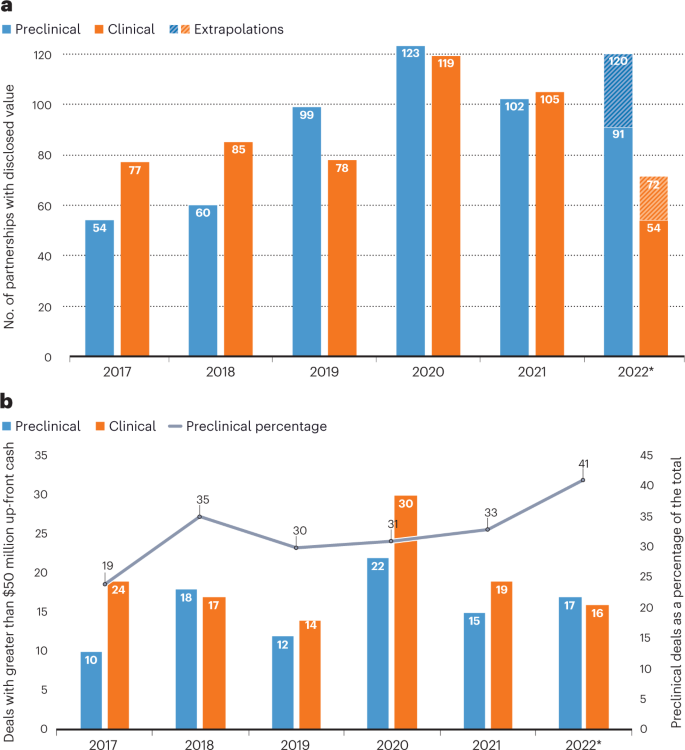

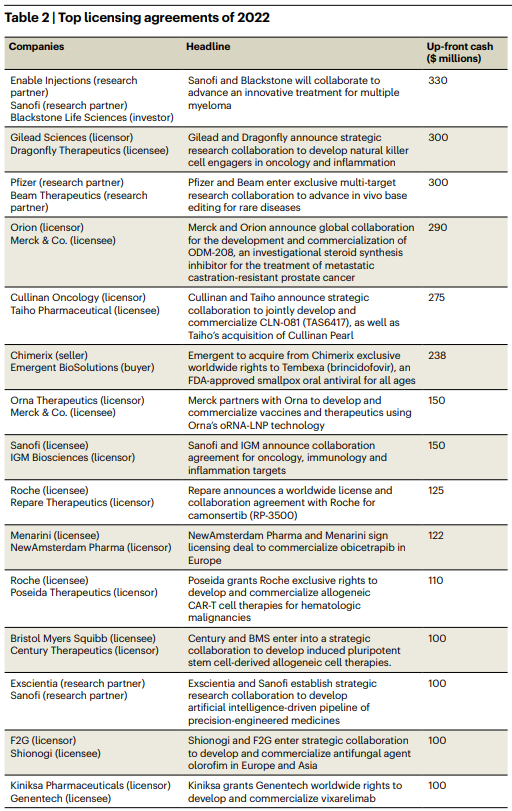

Torreya欧洲合伙人兼主管Stephanie Léouzon表示:“通常大制药公司似乎更倾向于只投资资产,而不是承担整个公司”,同时承担相关的员工和研发成本。生物制药和临床前资产诊断合作交易的趋势高于前几年,而临床阶段合作的数量下降了约30%(图2a)。到目前为止,今年已有超过30项批准前许可交易涉及超过5000万美元的预付款,但临床前许可交易所占比例(41%)高于过去5年。

在伙伴关系方面,制药风险偏好要健康得多。罗氏8月份与Poseida Therapeutics达成的合作,价值1.1亿美元。5月日本大阪的Shionogi公司向总部位于英国的F2G公司治疗侵袭性曲霉病的3期抗真菌olorofim——曼彻斯特公司支付了1亿美元的欧洲和亚洲权利预付款后,该私人生物科技公司得以获得7000万美元的融资,由新投资者Forbion和Sofinnova领投,用于产品的美国后期开发和商业化。

2020年和2021年生命科学风险投资所募集的创纪录总和——根据Torreya和CapitalIQ的数据,总额几乎达到600亿美元——加上大型私募股权集团对生物科技的兴趣越来越大,促使了一连串的增长和交叉基金来支持后期的生物科技。这些选择,连同特许权使用费和债务融资,为生物技术提供了首次公开募股或销售给制药公司的替代方案。

良好数据推动融资进程

Alnylam在对伴心肌病的转甲状腺素蛋白介导的淀粉样变性(ATTR)提供Onpattro(patisiran)的积极数据后,数周刚刚融资近10亿美元。8月中旬,总部位于英国、总部位于纽约州的维罗纳制药(Verona Pharma)在一次公开募股中募集了1.5亿美元,此前该公司宣布了其慢性阻塞性肺病药物ensifentrine的两项3期研究中的第一项研究取得积极的重要结果。吸入性双磷酸二酯酶(PDE)3和PDE4抑制剂达到了其主要终点和一些次要终点,显示肺功能改善和急性加重减少。

加拿大氙气制药公司,在获得其每日癫痫药丸XEN1101(一种选择性Kv7.2和Kv7.3钾通道开放剂)的积极2b期开放标签扩展研究数据后,在公开募股中募集了2.87亿美元。

但总体来说,目前而言,许多Big Pharma都在想,让这些Biotech公司自己融资吧,我们以后会为他们支付更多。

个人中心

个人中心

我是园区

我是园区